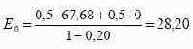

Премия опциона = Расширенный NPV – Пассивный NPV = 25,07 – (–4) = 29,07 Сравнение со стандартным DCF Основываясь на методе DCF, стоимость опциона можно было бы подсчитать, как и прежде, применяя дисконтирование по ставке фирмы- аналога к ожидаемому денежному потоку: Но отметим, что оценка, полученная по методу DCF, оказалась завышенной по сравнению с оценкой, полученной методом ожидания ($28,20 млн. против $25,07 млн.). Это произошло из-за того, что мы использовали прежнюю ставку дисконтирования 20%, (требуемую доходность по аналогичным функционирующим проектам), в то время как структура ожидаемых денежных потоков была значительно искажена за счет добавления опциона. Таким образом, метод DCF противоречит отсутствию арбитража на рынке. Никто не захочет платить за лицензию, дающую платежную функцию 1 E , сумму в $28,20 млн., когда эту же платежную функцию можно реплицировать, инвестировав всего $25,07 млн. Таким образом, стандартная модель DCF для оценки реальных опционов оказывается неверна. Примером проектов, имеющих отрицательную NPV сейчас, но привлекательных, благодаря опционам на отсрочку, может служить проект освоения месторождений железной руды в Орловской области Северсталью, проект разработки Юрубченского месторождения нефти Металлоинвестом.