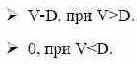

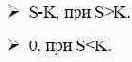

Собственный капитал фирмы является остаточным требованием. Держатели акций (обыкновенных) предъявляют свои требования на все денежные потоки, оставшиеся после удовлетворения требований кредиторов и держателей других финансовых активов – владельцев облигаций и привилегированных акций. Принцип ограниченной ответственности, однако, защищает владельцев обыкновенных акций публичных компаний, если стоимость фирмы окажется меньше, чем стоимость непогашенного долга; инвесторы не могут потерять больше своего размера их инвестиций в фирму. V – стоимость фирмы. D – номинал непогашенного долга или других внешних обязательств. Тогда, при ликвидации выплата акционерам может быть записана: CALL-опцион с ценой исполнения К на активы с текущей стоимостью S имеет выплаты по исполнению: Таким образом, собственный капитал может быть представлен как опцион акционеров на будущие денежные потоки. В то же время он может быть представлен как CALL-опцион фирмы, где исполнение опциона требует, чтобы фирма была ликвидирована и был выплачен номинал долга (который соответствует цене исполнения). Если долг фирмы представить как единственный выпуск облигаций с нулевым купоном и с фиксированным временем обращения, и при этом фирма может быть ликвидирована акционерами в любое (предшествующее) время до истечения срока обращения облигаций (либо по более веской претензии со стороны приоритетных кредиторов), то время жизни собственного капитала, представленного как CALL-опцион, соответствует времени жизни облигации. Собственный капитал будет иметь стоимость, даже если стоимость фирмы упала ниже номинала непогашенного долга. Такие фирмы будут рассматриваться как проблемные, но это не означает, что собственный капитал ничего не стоит. В действительности, поскольку даже самые проигрышные опционы торгуются и имеют стоимость из-за наличия